個人型確定拠出年金iDeCoとは?

iDeCo(イデコ)は、節税しながら将来のための資産形成ができる国の制度です。

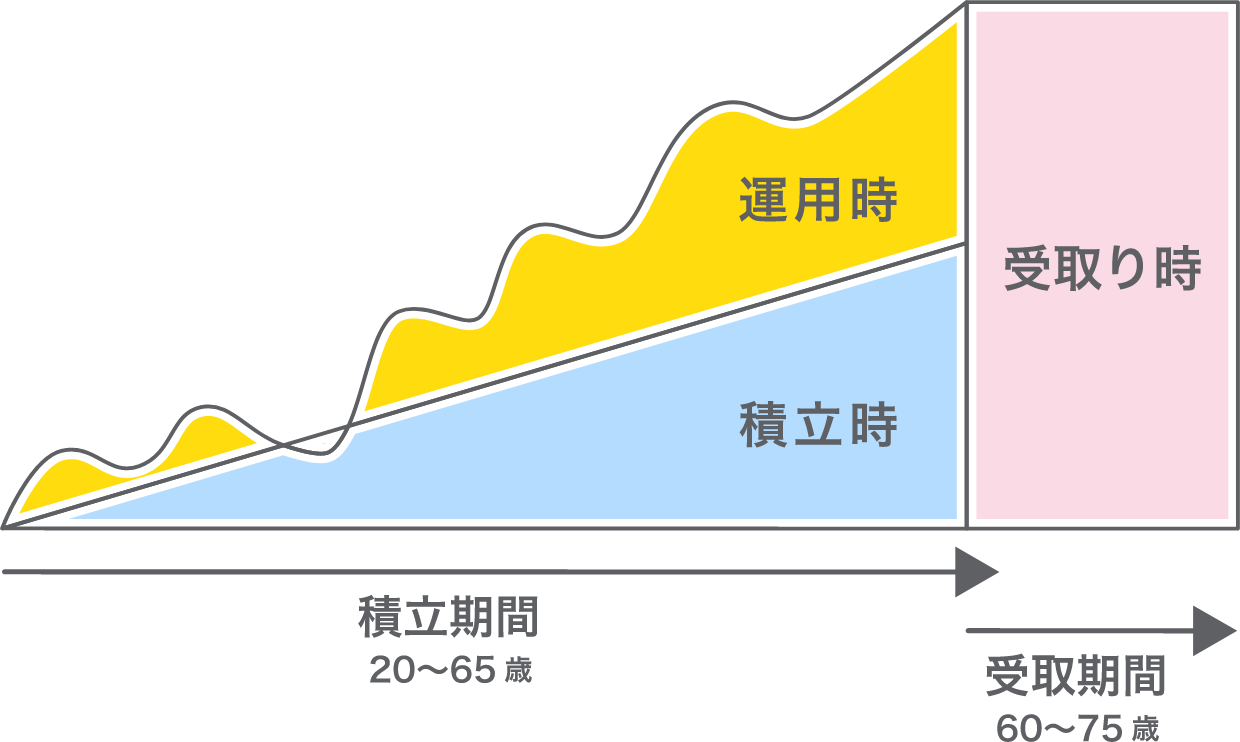

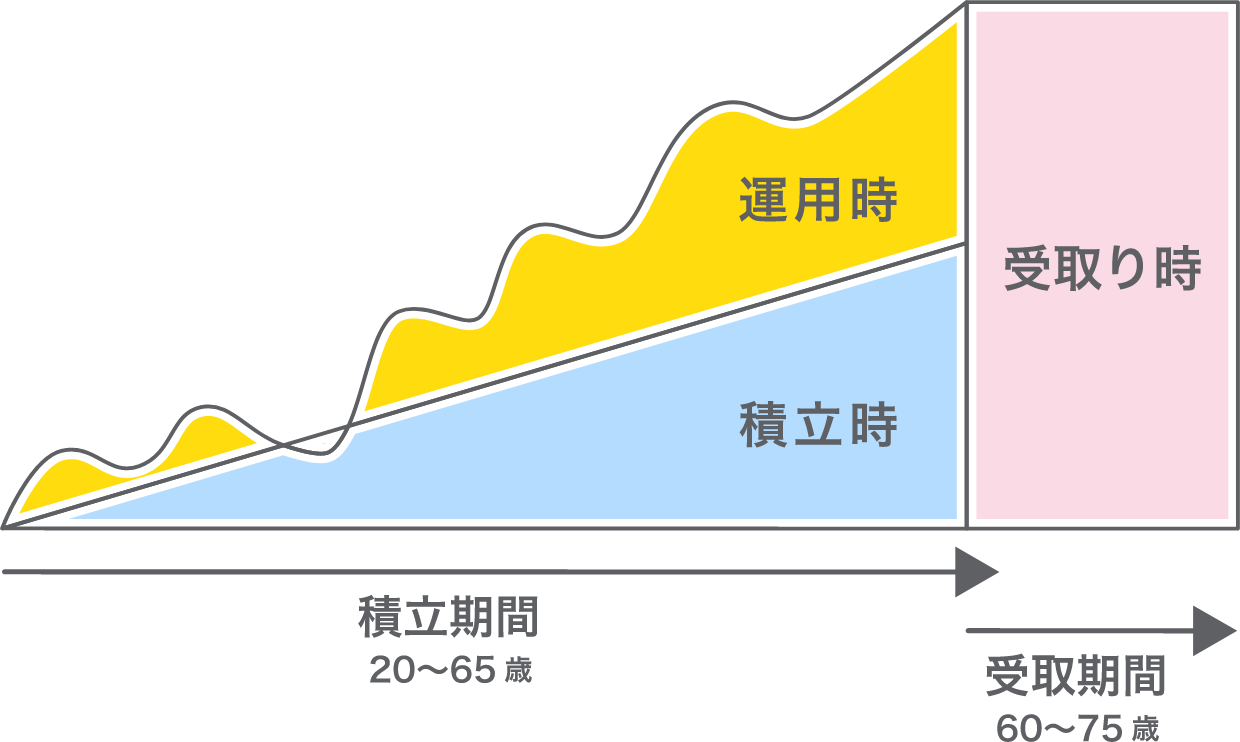

掛金は65歳まで積み立てることができ、原則60歳以降に受け取れます。

2022年も最高評価の三つ星を獲得

iDeCo(イデコ)は、節税しながら将来のための資産形成ができる国の制度です。

掛金は65歳まで積み立てることができ、原則60歳以降に受け取れます。

積み立てるだけじゃない!始めるだけでこんなにお得!

iDeCoに加入するメリット

point1

所得税と住民税が

軽減できる(節税)

iDeCoで積み立てた掛金は

全額が所得控除の対象に!

積立額と所得税率に応じて節税ができます。

iDeCo

運用シミュレーション

何もしない派 毎月1万円をタンス預金するだけの場合

iDeCo活用派 iDeCoを使って毎月1万円、定期預金で運用

point2

運用収益にかかる

税金は0円

通常、株や投資信託などの金融商品の運用で得た利益、配当金や分配金には20.315%の税金がかかりますが、

iDeCoなら運用で得た収益に

税金はかかりません。

point3

受け取る時も

控除が適用

退職金や年金として受け取る際も

控除の対象となります。

60歳以降に受け取る資産を

老齢給付金といいますが、受け取る方法は、

以下の2つと、これらを併用する方法があります。

退職所得控除 ※3

公的年金等控除 ※4

SBI証券のiDeCoは魅力がいっぱい!

SBI証券のiDeCoをご利用いただいている間、SBI証券にお支払いいただく手数料は、「無条件で、だれでも、0円」です! ※ 国民年金基金連合会等にお支払いいただく手数料は発生します。

iDeCoの運営実績が20年を超えるSBI証券では、お客さまの多種多様なニーズに応えるべく「低コスト」と「バラエティ」にこだわって、厳選した商品ラインナップを提供いたします。 ※ 運用商品に関する詳細は当社WEBサイトをご確認ください。

iDeCoで資産形成をはじめるとき、「どのように運用したらいいの?」「どのような商品を選べばよいの?」とお悩みの方も多いのではないでしょうか。「DC Doctor」はそんなお悩みをお持ちの方の資産形成を支援するツールです。

お客さまのニーズに合ったポートフォリオ提案、運用商品選びのサポートなど、多様な機能をご利用いただけます。

『DC Doctor』の主な機能

SBI証券では、初めてiDeCoに加入する方にも安心な

iDeCo専用サポートデスクをご用意しています。

ご不明点がありましたら、お気軽にお問合わせください。

お客さまより多くお問い合わせいただく内容をまとめております。

ご不明な点がございましたら、ご確認ください。

iDeCoの申込みには、証券総合口座の開設は不要です。

証券口座を開設せずに、iDeCo口座のみ開設することもできます。

なお、証券口座を開設いただいている方で、iDeCo口座開設をご希望の場合には、新たにiDeCoのお申込みの手続きが必要となります。

iDeCoの掛金は、最低5,000円/月から1,000円単位で拠出を行うことができます。

上限額は、公的年金の被保険者種別やお勤め先の企業年金制度の加入状況により異なります。

●第1号被保険者(自営業等)の方:68,000円/月

※ただし、国民年金基金の掛金または国民年金の付加保険料との合算で、68,000円が限度額になります。

●第2号被保険者で企業年金、企業型確定拠出年金のいずれにも加入していない方:23,000円/月

●第2号被保険者で他の企業年金に加入している方(注1):20,000円/月(注2)

※他の企業年金に加えて、企業型確定拠出年金がある場合も含みます。

●第2号被保険者で共済組合員(公務員等)の方:20,000円/月

●第3号被保険者(専業主婦(夫)等)の方:23,000円/月

(注1)

企業型の加入者掛金の拠出(マッチング拠出)を選択している場合や、企業型の事業主掛金とiDeCoの掛金が各月拠出となっていない場合は、iDeCoには加入できません。

(注2)

iDeCoの掛金の上限額は55,000円※から企業型の事業主掛金と他の企業年金制度相当額を控除した残余の範囲内(上限20,000円※)です。

※各月の企業型の事業主掛金額や他の企業年金制度相当額によっては、iDeCoの拠出限度額が20,000円にならない場合があります。

証券口座から掛金の引き落しはできません。

掛金引落金融機関をご指定いただく必要がございます。なお、一部金融機関は国民年金基金連合会との口座振替契約を 行っていないため、引落機関としてご指定いただけません。(一部のネット系銀行、商工中金、農林中金など)

引落が可能な金融機関一覧はこちら

(国民年金基金連合会のWEBサイト(PDF)に遷移します。)

※ 上記以外の金融機関でも、国民年金基金連合会との口座振替契約を締結していない等の理由により、お取扱いできない場合があります。

iDeCo(個人型確定拠出年金)の運用商品につきましては、加入者サイト上から変更が可能です。

<投資信託に関するご注意事項>

投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。

ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客様が実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

ご投資にあたっては、商品概要や目論見書等をよくお読みください。

<その他のご注意事項>

確定拠出年金運営管理機関であるSBI証券は、お客さま(加入者等)に対して特定の商品への投資について指図を行うこと、または指図を行わないことを勧めるものではありません。

掲載されている各コンテンツは、情報の提供を目的としており、投資その他の行動を勧誘する目的で作成したものではありません。

投資対象、投資機会の選択などの投資に係る最終決定は、お客さまご自身の判断でなさるようにお願いいたします。

固定電話の場合 0120-581-214

携帯電話の場合 0570-065-214

平日および土曜日、日曜日(年末年始、祝日を除く)

8:00-17:00

※ 土曜日、日曜日は新規加入のお問い合せのみ承ります。

※ 国際電話・IP電話からはご利用いただけませんので、03-5562-7560をご利用ください。かけ放題プランなどの定額料金プランにご加入されているお客さまは、03-5562-7560をご利用いただくと料金がかからない場合がございます。

発行:株式会社SBI証券

住所:〒106-6019 東京都港区六本木1-6-1 泉ガーデンタワー19F

運営管理機関登録番号:223